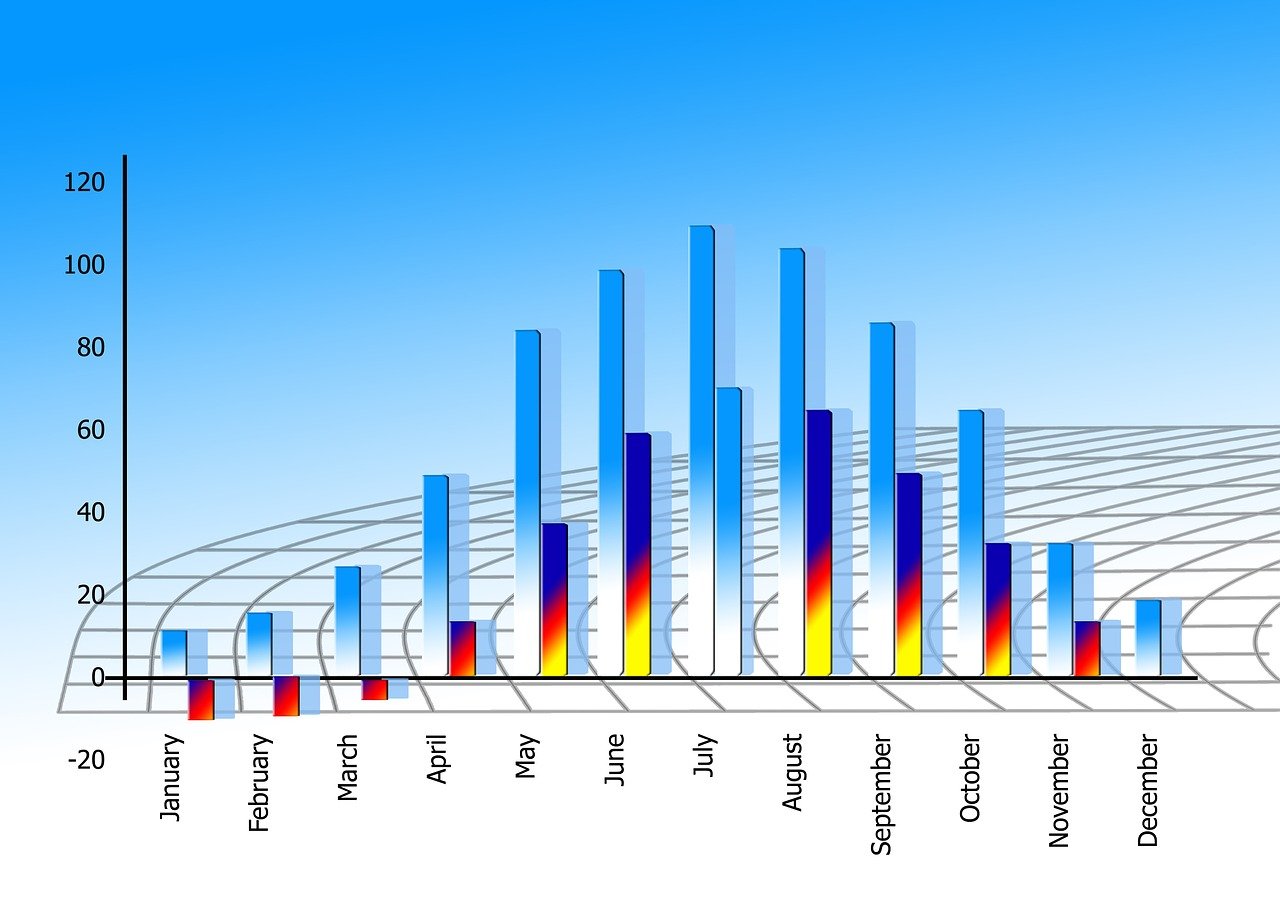

华夏银行去年净利润增长近5%,但个人贷款不良率上升至1.8%

2024年华夏银行业绩概览:净利润增长与贷款不良率上升的矛盾现象

2024年,华夏银行在净利润增长近5%的背景下,个人贷款不良率却上升至1.8%。这一现象背后,是银行在盈利与风险控制之间寻求平衡的体现。

| 指标 | 数值 | 同比变化 |

|---|---|---|

| 净利润 | 276.76亿元 | 增长4.98% |

| 不良贷款率 | 1.8% | 上升0.11个百分点 |

利息收入下降,业务规模减少

具体来看,华夏银行2024年实现利息净收入620.63亿元,同比下降11.89%。利息收入平均收益率下降和业务规模减少是导致这一现象的主要原因。

不良贷款“双降”,拨备覆盖率上升

尽管不良贷款率上升,但华夏银行的不良贷款“双降”趋势依然明显。截至2024年末,不良贷款余额379.14亿元,比上年末减少5.91亿元;拨备覆盖率161.89%,较上年末上升1.83个百分点。

房地产业、采矿业不良贷款率位居前列

在各个行业中,房地产业、采矿业和个人贷款的不良贷款率位列前三,分别为3.76%、3.14%和1.8%。其中,个人贷款不良贷款率较上年末上升0.11个百分点。

非利息收入增长,投资收益增加

非利息净收入方面,投资收益、公允价值变动收益、汇兑收益合计为243.82亿元,同比增长93.78%。其中,投资收益及公允价值变动收益的增加是主要原因。

华夏银行发展历程

华夏银行成立于1992年10月,1996年4月完成股份制改造,2003年9月首次公开发行股票并上市交易,是全国第五家上市银行。

资产与负债情况

截至2024年末,华夏银行资产总额43764.91亿元,较上年末增长2.86%;负债总额40108.07亿元,较上年末增长1.98%。

在解决了华夏银行去年净利润增长近5%,但个人贷款不良率上升至1.8%的问题后,我们可以安心推进华夏银行贷款风险上升,需加强风险管理。

华夏银行贷款风险现状分析

| 指标 | 2024年数据 | 同比变化 |

|---|---|---|

| 利息净收入 | 620.63亿元 | 同比下降11.89% |

| 不良贷款余额 | 379.14亿元 | 比上年末减少5.91亿元 |

| 不良贷款率 | 1.60% | 比上年末下降0.07个百分点 |

华夏银行在2024年的年报中显示,尽管利息净收入有所下降,但不良贷款余额和不良贷款率均有所改善。这反映出银行在风险管理方面取得了一定的成效。

风险上升背后的原因探究

华夏银行贷款风险上升,主要归因于几个方面。房地产业和采矿业的不良贷款率上升,这可能与宏观经济环境以及行业自身风险有关。金融投资及表外业务计提减值准备增加,也是导致风险上升的重要原因。

具体来看,房地产业的不良贷款率位列前三,这可能与近年来房地产市场调控政策的影响有关。而采矿业的不良贷款率上升,则可能与行业周期性波动和市场需求下降有关。

风险管理策略与实践案例

面对贷款风险上升的挑战,华夏银行采取了一系列风险管理策略。

| 策略 | 具体措施 | 实施时间 | 效果 |

|---|---|---|---|

| 加强贷前审查 | 提高贷款申请门槛,严格审查客户资质 | 2024年初 | 有效降低不良贷款率 |

| 优化贷后管理 | 建立贷后监控体系,及时跟进贷款使用情况 | 2024年中期 | 提升贷款使用效率,减少风险暴露 |

未来展望

面对未来,华夏银行需要继续加强风险管理,以应对不断变化的市场环境。

- 加强行业风险研究,及时调整信贷政策

- 提高风险识别和预警能力,建立完善的风险管理体系

- 加强与监管部门的沟通,确保合规经营

华夏银行在贷款风险管理方面已取得了一定的成绩,但仍需不断努力,以应对未来可能出现的挑战。

股市动态

MORE>- 搜索

- 最近发表

-

- 探索西域的神秘与美丽,一次难忘的旅游体验

- 外地人在北京,如何聪明地为未来投保

- 建信核心精选,深入解析与投资策略

- 银华金利,投资新宠,财富增长的加速器

- 雷亚尔对人民币汇率,探究影响因素与投资策略

- 保护您的数字资产,了解和使用交易密码的重要性

- 探索浪潮软件股吧,投资者的社交网络与信息宝库

- 北京科兴生物,疫苗研发的先锋与全球健康的贡献者

- 中国中铁股票预测,投资前必读的深度分析

- 空港股份的腾飞,解读最新动态及其对您的影响

- 浪潮软件股吧,投资者的交流圣地与信息集散地

- 疫苗守护者,北京科兴生物如何守护我们的健康

- 中国中铁股票预测,洞察未来走势的艺术

- 省广集团,中国广告业的领军者与创新先锋

- 空港股份最新消息,洞察航空业的脉动

- 深入解析步森股份股票,投资价值与市场前景

- 网上买车险是否可靠?全面解析线上购买车险的利弊

- 明牌黄金,投资界的璀璨明珠

- 中国上市公司咨询网,洞察资本市场的窗口

- 深入解析基金570001,投资策略、业绩表现及未来展望